معهد باسل فليحان نظّم مع ALDIC

ندوة عن قانون السرية المصرفية المعدّل

كريم ضاهر: قانون تعديل السرية المصرفية يعيد الثقة والصدقية للدولة اللبنانية

وقد يُخرجها من اللائحتين الرمادية والسوداء إذا قامت هيئات التحقيق والمحاسبة بواجبها

وعالجت ما هو مطلوب منا من قبل الـ”فاتف”

فحيلي: الثقة تُستعاد بتحسين المناقبية المهنية وأداء المصرفيين

ويجب تفعيل صلاحيات مصرف لبنان ليكون “سلطة نقدية لا سلطنة نقدية“

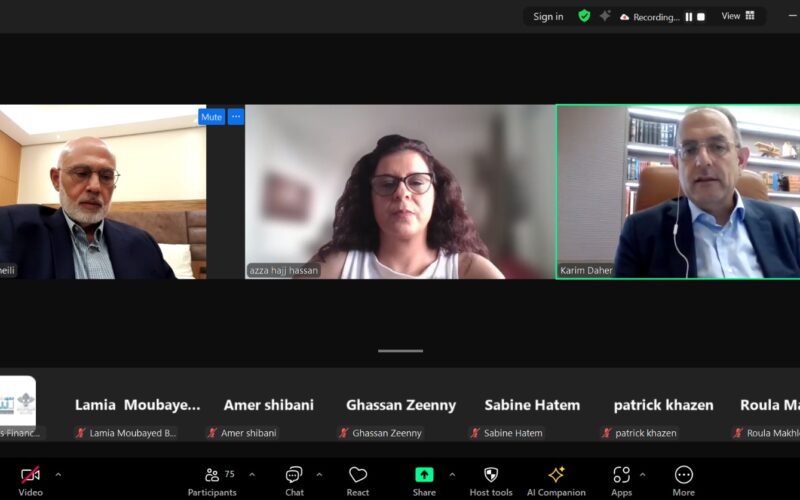

نظّم معهد باسل فليحان المالي والاقتصادي اليوم الأربعاء بالتعاون مع الجمعية اللبنانية لحقوق المكلفين (ALDIC) ندوة عبر منصة “زوم” بعنوان “قانون السرية المصرفية المعدّل: بين مقتضيات الشفافية ومتطّلبات الإصلاح المالي“.

وتحدث في الندوة التي يسّرتها الكاتبة والصحافية المتخصّصة بالشأن الاقتصادي عزّة الحاج حسن، الأستاذ المحاضر في قانون الضرائب والمالية العامة المحامي كريم ضاهر الذي رأى أن “إقرار قانون تعديل السرية المصرفية (…) يعيد الثقة والصدقية للدولة اللبنانية وقد يُخرجها” من اللائحتين الرمادية والسوداء “ويعيد إطلاق اقتصادها ويسهل جذب الرساميل والاستثمارات”، لكنه شدّد على أن هذه التعديلات “هي الإزميل في يد النحّات”، ويستلزم تالياً “قيام المراجع والهيئات الرسمية التي يُفترض بها أن تحقق وتحاسب وتسترجع وتردّ الأموال بواجبها

وبمعالجة ما هو مطلوب منا من قبل الفاتف”، في حين اعتبر الباحث لدى كلية سليمان العليان لإدارة الأعمال (OSB) في الجامعة الأميركية في بيروت (AUB) الدكتور محمد إبراهيم فحيلي، أنه “قانون تدوير الزوايا”، مشدداً على أن الثقة لا تُستعاد بواسطة التعديل في القانون بل “بتحسين المناقبية المهنية وأداء المصرفيين” لأنهم “الممر الإلزامي لمكافحة الفساد”. ودعا إلى “تفعيل صلاحيات مصرف لبنان” ليكون “سلطة نقدية لا سلطنة نقدية”، وإلى جعل “هيئة التحقيق الخاصة مستقلة عن المصرف المركزي.

بساط

واستُهلت الندوة بكلمة ترحيبية لرئيسة المعهد لمياء المبيّض بساط ذكّرت فيها بأن “موضوع السرية المصرفية كان من المحرّمات في لبنان لمدة طويلة، إذ كانت تُعدّ مصدراً للثقة بلبنان، في حين أن العالم كله اليوم بات يرى أن الثقة تنبع من الشفافية لا من السرية”.

وأشارت إلى أن “الحاجة برزت في ظل الأزمات التي يعانيها الاقتصاد اللبناني منذ سنوات إلى إعادة النظر في قانون السرية المصرفية، لا بهدف إلغائه، بل لتحريره من كونه أداة للإفلات من المحاسبة، وتحويله إلى أداة توازن بين حماية الخصوصية المصرفية ومتطلبات الشفافية والمساءلة”.

ولاحظت أن “السرية المصرفية لم تعد ركيزة استقرار في بيئة يسودها انعدام الثقة وتتفكك فيها أدوات الرقابة، بل تحوّلت إلى عبء على الاقتصاد الوطني. من هنا، أصبحت التعديلات على القانون ضرورة مُلحّة، خصوصاً في ضوء الضغوط الدولية”.

ورأت أن “تعديلات عام 2022 شكّلت خطوة أولى نحو تكييف القانون مع المعايير الدولية، من خلال فرض رقابة أوسع وتعزيز الشفافية. أما تعديلات عام 2025، فقد جاءت ليس فقط استجابة لمطلب رئيسي من صندوق النقد الدولي والمجتمع الدولي، ولكن من أجل السير بجدية نحو الشروط الأساسية المطلوبة من بلد أصبحت أنظمته غير متوافقة مع المعايير الدولية”.

وشدّدت على أن “تعديل قانون السرية المصرفية، رغم كونه خطوة في الاتجاه الصحيح، لن يكون كافياً ما لم يُدرج ضمن خطة إصلاحية شاملة تشمل: إعادة هيكلة القطاع المصرفي، تحديد الخسائر وتوزيعها بشكل عادل، إصلاح النظام الضريبي، وتعزيز استقلالية المؤسسات الرقابية والقضائية. من دون ذلك، ستبقى هذه التعديلات مجرد إصلاح نظري يفتقر إلى مقومات التنفيذ العملي”.

الحاج حسن

وذكّرت الحاج حسن في مقدمتها بأن “قانون السرية المصرفية شكّل منذ إقراره عام 1956 ركيزة لجذب الرساميل والاستثمارات، لكن مع تصاعد الأزمة المالية والاقتصادية منذ عام 2019 تحوّل القانون إلى أداة لتعطيل الشفافية والمحاسبة وشكّل بشكل أو بآخر غطاء للفساد، ومن هنا برزت الحاجة الملحّة لرفع السرية المصرفية وتحوّلت المسألة لمطلب وطني ودولي تحت عناوين مكافحة الفساد واسترداد الأموال المنهوبة”.

وأشارت إلى “مسار طويل ومعقّد” لملف رفع السرية المصرفية “ارتبط بشكل وثيق بتضارب المصالح داخل السلطة”، بدءاً بـ”الخطوة المحدودة جداً” المتمثلة في إقرار قانون عام 2022 الذي “قضى بتوسيع صلاحيات الجهات الرقابية لرفع السرية المصرفية في حالات محددة ومحصورة”، وصولاً إلى إقرار قانون رفع السرية المصرفية بشكلها الواسع سنة 2025 “في ظل حاجة لبنان الماسة للدعم الدولي” وسعي السلطة اللبنانية إلى “إثبات جديتها في الإصلاح” للمجتمع الدولي. واضافت: “لأن الإصلاح ومكافحة الفساد لا يلتقيان مع السرية المصرفية، دخلت مسألة تعديل قانون السرية المصرفية في مواجهات شرسة مع الأطراف المنتفعين من وجودها”، وصولاً إلى إقرارها.

ضاهر

وتحدث ضاهر عن سبب عدم إصدار قانون يقضي بإلغاء قانون السرية المصرفية بكل بساطة، فقال : “لقد عملنا في بداية عام 2020 خلال ولاية الوزيرة ماري كلود نجم على مشروع قانون من قبل وزارة العدل، وهو مقتضب بمادتين، تلغي الأولى السرية المصرفية وتُبقي الثانية على السرية المهنية، لكنّ هذا المشروع رُفض وطُلب دمج إقتراحات القوانين المقدمة من بعض النواب والكتل ضمن نص أوحد هو الذي سلك المسار العسير”.

وذكّر بأن “السرية المصرفية التي كانت بموجب قانون العام 1956 مطلقة وشاملة ولا تُخرق إلا في حالات نادرة جداً ومستعصية، أصبحت بحكم الساقطة بالنسبة للأشخاص غير المقيمين بعد تطبيق المودل 2 (Model 2 IGA) من قانون الفاتكا الأميركي عام 2010 بالنسبة للأشخاص المشمولين به (US Persons)، وكذلك وبعد تفعيل التعاون الدولي لمحاربة التهرب الضريبي وتوقيع لبنان على المعاهدة المتعددة الأطراف للتعاون التقني في المجال الضريبي والمعروفة بإسم (the “Convention” MAC”) بموجب القانون رقم 55 تاريخ 27/10/2016. وقد تبعه القانون رقم 306 تاريخ 28/10/2022 الذي عدّل أحكام قانون السرية المصرفية بشكلٍ جذري لجهة تعزيز إجراءات ووسائل مكافحة تبييض الأموال وتمويل الإرهاب، وتعزيز إجراءات ووسائل مكافحة الفساد، وتعزيز الإمتثال الضريبي والحدّ من التهرّب بما يتوافق مع المعايير الدوليّة، لا سيما من خلال إخراج بعض الفئات من تطبيق السرية المصرفية وعدم إستفادتها منها، وبالأخص الموظفين العامين والمسؤولين السياسيين والمصرفيين والمتعاقدين مع السلطات العامة وأصحاب الوسائل الإعلامية، ومن جهة ثانية من خلال عدم السماح للمصارف بأن تتذرع بسر المهنة أو بسرية المصارف المنصوص عليها في القانون تجاه بعض السلطات والهيئات كالقضاء المختص وهيئة التحقيق الخاصة والهيئة الوطنية لمكافحة الفساد والإدارة الضريبية، إضافة إلى مصرف لبنان ولجنة الرقابة على المصارف والمؤسسة الوطنية لضمان الودائع”.

واوضح أن “المستجد اليوم لا يتعلق برفع أو عدم رفع السرية المصرفية وتغيير النظام القائم كون هذا التعديل قد سبق وحصل عملياً على دفعات في السنوات 2010 و2016 و2022، فالموضوع ليس مسألة رفع أو عدم رفع السرية المصرفية في المطلق بل مجرد تعديل تقني لتدبير سبق أن أقرّه المجلس النيابي عام 2022 بموجب القانون الرقم 306 وهو على وجه التحديد إلغاء شرط صدور مرسوم ينظم الآلية بالنسبة للمعلومات التي يقتضي تسليمها إلى كل من المصرف المركزي ولجنة الرقابة على المصارف والمؤسسة الوطنية لضمان الودائع كما والسماح بإعطاء المعلومات دون تحديد حساب معين أو عميل معين بما في ذلك إصدار طلب عام بإعطاء معلومات عن جميع حسابات العملاء”.

ورأى أن الكلام عن أن رفع السرية المصرفية يؤثر سلباً على الإقتصاد ويعيق الإستثمار وتوافد رؤوس الأموال “بعيد من المنطق والحقيقة ويُستعمل للتضليل وحماية المرتكبين”. وأكّد أن “إقرار قانون تعديل السرية المصرفية، على النحو المعروض والمطلوب من المجتمع الدولي، من شأنه، بخلاف ما يشاع، أن يعيد الثقة والصدقية للدولة اللبنانية وقد يخرجها (بعد اتخاذها التدابير الواجبة) من اللائحة الرمادية لمجموعة العمل المالي (FATF) واللائحة السوداء للإتحاد الأوروبي ويعيد إطلاق إقتصادها ويسهل جذب الرساميل والإستثمارات بفعل إرتياح وتعاون المؤسسات المالية والمصرفية الخارجية وكذلك الرسمية لكون لبنان بلداً آمناً وأميناً وليس مرتعاً للمتهربين والمهربين والمخالفين. وبالتالي، لم تعد السرية المصرفية شيئاً مفيداً لجعل لبنان بلداً أكثر جاذبية”.

وعن مدى فاعلية التعديلات الأخيرة في تمكين السلطات القضائية والرقابية من الوصول إلى المعلومات المصرفية لمكافحة الجرائم المالية والتهرّب الضريبي، شرح ضاهر أن “السرية المهنية المحكمة التي اعتمدها لبنان بدلاً من السرية المصرفية المطلقة، على غرار ما حصل في سويسرا، تمنع الإفشاء عن المعلومات إلى أي شخص وإن كان من المقربين غير المجاز لهم صراحةً وخطياً من قبل صاحب الحساب، لكنّ السلطات المختصة مستثناة، إذ يمكنها الحصول على المعلومات في سياق قيامها بمهامها القضائية أو الإدارية، من تدقيق وكشف وسوى ذلك”.

أما في يتعلق بالتهرب الضريبي، فأوضح ضاهر أن “تعديل قانون السرية المصرفية يعتبر أساساً لمواكبة المسار العالمي المناهض للممارسات المالية غير المشروعة (Illicit Financial Flows) ومكافحة الإقتصاد غير الشرعي”.

واشار إلى أن “قانون السريّة المصرفية جعل من الصعب فرض الضرائب على الدخل وتحصيلها. فرغم الهدف الجدير بالثناء الذي برر عام 1956 إقرار قانون السرية المصرفية وخصوصاً لجهة جذب الإستثمارات وتحقيق النمو الإقتصادي وتشجيع تدفق رؤوس الأموال (…)، إلا أن هذا القانون سهّل في المقابل التهرب الضريبي غير المشروع عن طريق إخفاء وعدم التصريح عن الأصول والأموال المنقولة المودعة لدى المصارف اللبنانية أو من خلالها وخصوصاً لجهتي الحسابات المصرفية الخاصة وإيرادات رؤوس الأموال المنقولة فضلاً عن التركات والذمم الإرثية؛ مما ألحَقَ ضرراً بالمردود الضريبي والإلتزام الطوعي”.

وذكّر بأن “السريّة المصرفية شكّلت كذلك على مرّ السنين عقبة رئيسية تحول دون تحصيل الضرائب على الأرباح الرأسمالية التي يحققها المقيمون في الأراضي اللبنانية سواء في الداخل و/أو في الخارج، الأمر الذي أدى إلى فقدان مصدر مهم آخر من مصادر الإيرادات، فضلاً عن التأثير المباشر للسريّة المصرفية على انخفاض الإيرادات المُحصّلة من رسوم الإِنتقال إذ تحظر السريّة المصرفية المراقبة الفعالة على الحسابات المصرفية التي تنتقل إلى الورثة سيما من خلال الحسابات المشتركة (joint accounts)، مما يخلّ بأحد أهم العوامل الرادعة التي تحول دون دفع رسوم الإِنتقال. وتُشكل الهبات المقنّعة أيضاً ثغرة تُستخدم على نطاق واسع للتهرب الضريبي والتي تسهلها المعاملات المصرفية”.

ولاحظ أن “قانون السرية المصرفية على النحو الذي كان معمولاً به، رغم حسناته وأفضاله، تسبّب من جهة أخرى في إضعاف المواطنيّة الضريبيّة وساهم في تعزيز ثقافة الفساد والإفلات من العقاب، إذ شجّع على التهرّب الضريبي وترسيخ انعدام المساواة في توزيع الدخل والثروة، وأخفى أفعال الفاسدين والمتعدّين على المال العام، وكذلك نسف التحقيقات في العديد من القضايا والجرائم الماليّة وأعاق التدقيق الجنائي في حسابات مصرف لبنان والمصارف، وأيضًا سمح بتهريب أموال النافذين إلى الخارج”.

وأكد إمكان “الإفادة من قانون رفع السرية المصرفية من أجل تطبيق قوانين مكافحة الفساد والكشف عن المرتكبين ولا سيما لجهة إجراء جردة عامة وحيادية وأصولية للحسابات المصرفية وتدقيق جنائي ملازم”.

وأوضح أن هذا التدقيق يمكن أن يشمل “المسؤولين والموظفين العموميين، عبر التدقيق بتصاريح الذمة المالية التي تم تقديمها من موظفي الفئة الرابعة وما فوق، ومقارنة حجم الحسابات المصرفية المسجلة بإسمهم أو إسم من يلحظهم القانونان 189/2020 و306/2022 فضلاً عن أملاكهم الأخرى المنقولة وغير المنقولة التي يمكن تحديدها”. وشدد على أن “هذا الاجراء يساعد في تنظيف القضاء أولاُ لأنه يشمل القضاة”، مشيراً إلى أنه في قضية استقلالية القضاء ما يهم هو إستقلالية القاضي في عمله وعندما يحكم باسم الشعب اللبناني، لا استقلالية الجهاز القضائي وتفرده عن الدولة بحيث تصبح دكتاتورية القضاء بدل الإستقلالية مع قضاة مستبدين وفاسدين يمرحون بلا رقيب ولا حسيب. وعليه، فإن هذا الإجراء قد يساعد على فضح القضاة الفاسدين وتنقية الجسم”.

كذلك يمكن أن يطال التدقيق “مسؤولي المصارف ومديريها، وخصوصاً أولئك الذين أفادوا من الهندسات المالية وسعر الصرف والتحويلات ما بعد ١٧/١٠/٢٠١٩”، و”كل الحسابات التي لم يتم تحريكها منذ زمن طويل وتُعرف بـ (dormant accounts)“، و”الحسابات التي يُشتبه أن جزءاً من أموالها ناتج عن مخالفات للأنظمة مثل التهرب الضريبي (…)”، و”كل الحسابات التي تكون الأموال فيها ناتجة عن أعمال غير مشروعة”. واضاف: “هنا من الضروري رفع السرية المصرفية بالكامل والتدقيق في كل الحسابات المصرفية لتحديد الودائع المشروعة المؤهلة للحماية والإسترداد بعيد تطبيق خطّة إعادة هيكلة القطاع المصرفي، مع حفظ حق المتضررين بإجراء تسويات وفقاً للآليات التي تلحظها القوانين المرعية الإجراء”.

وإذ لاحظ أن “كثراً يتساءلون والبعض يشككون في ما إذا كانت التعديلات الأخيرة على قانون السرية المصرفية ستقودنا إلى طريق الخلاص، أي ستقود إلى المحاسبة والمساءلة واسترداد الأموال”، شدّد على أن “هذه التعديلات هي في الواقع الوسيلة وليست الغاية. بمعنى آخر هي الإزميل في يد النحّات، وبالتالي المهم هو النحّات. هل النحّات سيقوم بالأمور المنتظرة منه، والمقصود بالنحّات المراجع والهيئات الرسمية التي يُفترض بها أن تحقق وتحاسب وتسترجع وتردّ الأموال بواجبها وبمعالجة ما هو مطلوب منا من قبل الفاتف”، ، كالهيئة الوطنية لمكافحة الفساد والقضاء المختص ووزارة المالية”. واضاف: “إذا قامت بالعمل المطلوب منها، يمكننا أن نأمل خيراً”.

فحيلي

أما فحيلي، فقال إن “الأزمة المصرفية التي اندلعت عام 2019 (…) أثبتت أن الثقة التي كانت موجودة بالقطاع المصرفي كانت هشة ومبنية على رمال متحركة أكثر مما هي مبنية على أسس صلبة”.

ووصف قانون تعديل قانون السرية المصرفية بأنه “قانون تدوير الزوايا، ورأى أن “التعديل في القانون لا يعدّل في الأداء إطلاقاً إذا لم يتم تحسين المناقبية المهنية وأداء المصرفيين الذين هم الممر الإلزامي لمحاربة الفساد”. وأشار إلى أن القانون الجديد “لم يتضمن أي شيء يضع المصرفي وخصوصاً رئيس مجلس الإدارة على الصراط المستقيم”.

وشدد على أن “إعادة الثقة لن نحصل عليها بموجب قانون ولا بموجب قرار، بل نحصل عليها بموجب أداء”.

ولاحظ أن “ثمة تعقيدات في ما يتعلق بطلبات رفع السرية المصرفية، جزء منها من داخل المؤسسة المصرفية، والجزء الآخر من السلطات الرقابية، وبالتالي إذا لم تتوافر مناقبية مهنية لمحاربة الفساد ومحاربة الجريمة المالية ضمن ما أُدرِج في القانون 44/2015، فلن نحقق النتيجة المرجوة من تعديل قانون السرية المصرفية، وسيبقى حبراً على ورق”.

ورأى أن “في استطاعة المصارف اللبنانية أن تتحصن بالسرية المهنية وخصوصية البيانات لكي لا تفصح عن معلومات مطلوبة منها (…) من خلال طلب الأسباب الموجبة والمستندات بحجة حماية خصوصية المعلومات، وهيئة التحقيق الخاصة أعطتها هذه القوة”.

وشدد على أن المشكلة تكمن “في غياب المناقبية المهنية”، داعياً إلى “محاسبة المصرفيين الذين ساهموا في وضع المصارف التجارية اللبنانية على لائحة العار، لأنهم اصل المشكلة، وليس القانون اللبناني أصل المشكلة”، مذكّراً بأن “من صلاحيات لجنة الرقابة على المصارف والهيئة المصرفية العليا أن تضعا يديهما على أي مصرف مخالف، وهذا ما لم تفعله الهيئات الرقابية”. ولاحظ أن “السلطة الرقابية لم تغرّم يوماً مصرفاً لأنه ساهم في تبييض الأموال وتمويل الإرهاب.

وفسّر ذلك بأن أعضاء لجنة الرقابة على المصارف يأتون إليها من مجالس إدارة المصارف “مما يؤدي إلى تضارب مصالح، إذ يكون لديهم ولاء مؤسسي (…) وعندما تنتهي ولايتهم يمكن أن يعودوا إلى الوظائف التي كانوا يشغلونها في المصارف” بعد فترة تبريد لمدة سنتين.

وقال: “أداء السلطة النقدية أوصلنا إلى تصنيف متعثر، وأداء هيئة التحقيق الخاصة اوصلنا إلى اللائحة الرمادية.

وإذا كنا اليوم نريد إصلاح القطاع المصرفي، لا يمكن أن نصلحه بالكلام. فثمة أناس ساهموا في الأزمة، وثمة أناس سكتوا عن الأزمة، وثمة أناس أداروا الأزمة وعجزوا عن معالجتها، ولا أحد يتحدث عن الموضوع”.

وتابع قائلاً: “كل ما يخص محاربة الفساد والجريمة المالية وفق القانون 44/2015 يوجد فيه دور لمصرف لبنان أكبر من دور القوانين والسلطة التشريعية. ولدى مصرف لبنان بكل فروعه، سواء لجنة الرقابة على المصارف أو هيئة التحقيق الخاصة أو الهيئة المصرفية العليا، صلاحيات لمتابعة هذا الموضوع”.

واشار إلى أن “ضابط الامتثال في المصرف يُفترض به أن يتوجه مباشرة إلى هيئة التحقيق في شأن الحركات المشبوهة التي تحصل في أي حساب ، من دون العودة إلى إدارته، ومن دون أن يمر برئيس مجلس الإدارة، ويفترض بالهيئة أن تقوم بمهامها في التحقق من هذه الحركة المشبوهة، لكنّ هذا الأمر لم يحصل قط، لأن رئيس مجلس الإدارة يهدد ضابط الامتثال بالصرف من الخدمة”.

وشدد على أن “التركيز على القانون يعني سلوك اتجاه خاطئ. فالمطلوب تفعيل صلاحيات مصرف لبنان، لأن مصرف لبنان كان شريكاً في المأساة التي يعيشها لبنان اليوم. وهو الذي أعطى إغراءات للمصارف لكي تموّل العجز بالحكومات المتعاقبة رغم معرفته بالمخاطر التي يمكن أن تصل إليها المصارف، ورغم معرفته بأن المصارف تستعمل أموال المودعين. وهيئة التحقيق الخاصة برئاسة حاكم مصرف لبنان أيضاً غضّت النظر عن ممارسات عدة أوصلت البنك اللبناني الكندي وجمال تراست بنك إلى الفناء وأوصلت لبنان إلى اللائحة الرمادية. ولذلك أعتقد أن مصرف لبنان هو الممر الإلزامي لمحاربة الفساد، وليس القوانين. القوانين تأتي في مرحلة لاحقة”.

وأوضح أن “هيئة التحقيق الخاصة يجب أن تكون مستقلة عن المصرف المركزي، كما في كل دول العالم. أما لجنة الرقابة على المصارف، فلديها استقلالية عن مصرف لبنان، ولكنها ليست الاستقلالية المرجوة”.

وخلص إلى القول “ما نحتاج إليه اليوم سلطة نقدية لا سلطنة نقدية، ومصرف لبنان تصرّف بمنهجية ومنطق السلطنة”